玉米期貨(C)介紹

玉米期貨

玉米期貨於1848年在芝加哥期貨交易所開始交易,是世界上最大的農產品期貨合約,

美國是世界玉米生產、消費和貿易第一大國,在1848年美國中部地區種植玉米的農民為了

防止秋季收成後的價格下跌風險,就在春季播種時提前賣出玉米,而形成現代玉米期貨交易的雛形。

1865年世界上第一張標準化的玉米期貨合約CBOT上市交易,使玉米成為CBOT最早交易的農產品期貨。

由於玉米期貨的市場規模大,流動性高而成為CBOT最重要也是最成熟的交易商品。

美國生產的飼料殼物包括:玉米、高梁、燕麥和大麥。其中以玉米最為重要,大約占飼料殼物總產量的87%~89%。

特點:

✔價格發現

✔管理與買賣玉米產品相關的價格風險

✔與其它殼物、油籽、牲畜和乙醇相關的對沖和價差交易機會

✔流動性深厚的透明市場

影響玉米價格的因素:

✔供給與需求

影響供應的主要變因是氣侯,由於美國是世界最大的玉米生產國與出口國,因此在玉米種植期極度潮濕

或生長期雨水不足時,會使美國玉米產量大幅的減少,而造成玉米價格的上揚。

在需求方面,主要變因在於牲畜和家畜的數目,由於玉米所含的碳水化合物的比例相當高,

所以被用作飼料配比中能量的主要來源,因此成為動物飼料的最大消耗的農產品,

主要用來飼養肉牛、豬隻、家禽、乳牛及羊隻,因此牲畜和家禽的數目與價格對玉米價格有很大的影響力。

✔季節性循環

玉米在每年十月及十一又間收成,最早收成的時間也有落在八月中至八月底,

因為在收成期間內穀倉多穀倉多已飽滿,所以此期冒通常價格最低。

春初時價格會保持平穩,然後當庫存供應量漸耗盡,玉米價格則會走高,直到夏末為止,

此時新作物又開始收成,新的循環又重新運作,因此高點通常出現在上半年,低點則是落在下半年。

✔農夫種植面積

美國農業部約在每年三月底或四月初會公佈年度種植面積的預估報告,

不但是未來供給量的重要指標,同時也是影響期貨價格的重要報告之一。

✔競爭飼料穀物的供應量、價格變化及替代品的發展狀況

玉米作為飼料用途的功能上,尚須考慮其他飼料穀物(主要是黃豆、蜀黍類、大麥、燕麥與裸麥)上的競爭。

✔新舊年度作物交換的庫存數量

包括民間和政府的庫存量,庫存量和年度總消耗量比例是重要的觀察數字。

✔美國政府公佈有關供需的預估報告

若結果和市場相差很大,往往造成玉米價格的大幅變動。

因此,我們除了要分析目前及過往供需資料的變化外,在重要報告公佈前更應收集市場上主要的預測數字。

✔政治因素

玉米主要生產國、出口國或進口國間的政治互動,包括:禁運、戰爭或政變都有密切的關聯。

✔長期變化因素

玉米生產方法和消費型態,以玉米為原料的產品需求是否增加或改變,近年來具附加價值的玉米加工業,

如甜味劑、玉米澱及酒精等即是促使玉米需求量長期成長的重要因素。

玉米期貨(C)合約規格

| 商品名稱 | 玉米期貨(C) | 小型玉米期貨(YC) |

| 交易所 | 美國芝加哥期貨交易所(CBOT) | |

| 交易時間 | 08:00~20:45 21:30~(次日)02:45 |

|

| 交易月份及 | 3月/5月/7月/9月/12月 | |

| 最小跳動點 | 1/4點=12.5美 約當台幣351元 |

1/8點=1.25美 約當台幣35.76元 |

| 保證金 | 1,925美 約當台幣54,017元 |

385美 約當台幣10,803元 |

2022年玉米期貨交易日

| 一月 | 二月 | 三月 | 四月 | 五月 | 六月 | 七月 | 八月 | 九月 | 十月 | 十一月 | 十二月 | |

| 第一通知日 | 2/28 | 4/29 | 6/30 | 8/31 | 11/30 | |||||||

| 電子最後交易日 | 2/23 | 4/26 | 6/27 | 8/26 | 11/25 |

小麥期貨(W)介紹

小麥期貨

小麥主要作為糧食作物,劣質小麥也可作為畜牧飼料,小麥可分為冬麥及春麥,

冬麥指秋天播種經過冬眠後,於春天生長、夏天收成,春麥則是春天播種、秋天收成。

由於小麥可在全世界生長,所以生產地區較為分散,而不像黃豆或玉米集中在少數國家,

目前小麥的主要生產國為歐盟、中國、前蘇聯12國及印度,合計約70%,

其中前蘇聯12國、歐盟也為全球前二大出口地區,與俄羅斯三者的合計出口量超過60%。

在1990年代,2000年分期及2008~2016年由於開發中國家的人口增長及所得提高,

成為小麥需求增長的動力來源。非洲、中東及東南亞已成為主要進口地區,

占據全球約40%,非洲人口增長,對糧食作物的需求上升,亞洲則因所得上升,

對飼料用小麥及作為米飯替代品的需求增加。

小麥籌碼COT指數

在COT整合式報告中,將市場交易者劃分成投機者及避險者。

避險者多與市場反向操作以避險,而投機者不參與實務銷售,交易僅用於賺取實質價差報酬,與市場同向。

因此,以投機者減去避險者計算出COT籌碼指數,代表市場大戶的多空看法。

小麥籌碼COT指數=小麥期貨大額交易者投機者淨部位-避險者淨部位

COT指數代表大額交易人的多空動向,向上代表大型交易人對小麥市場看多,

向下則表示看空,可作為大戶籌碼的參考。

影響小麥期貨價格的因素

✔經濟因素:經濟波動、利率和匯率變動

✔政策因素:金融政策、農業政策和糧油政策

✔自然因素:種植面積、產量和氣侯

✔心理因素:心理預期變化

✔市場因素:市場規模和投機等

供給方面:國儲進口小麥庫存量變化,當年國產強筋小麥產量,主要受種植面積和氣侯影響,世界主要出產國的產量的進出口量。

需求方面:優質小麥的國內消費和出口量,其末商品結存量和其他因素。

小麥期貨(W)合約規格

| 商品名稱 | 小麥期貨(W) |

| 交易所 | 美國芝加哥期貨交易所(CBOT) |

| 交易月份 | 3月/5月/7月/9月/12月 |

| 交易時間 | 08:00~20:45 21:30~(次日)02:20 |

| 最小跳動點 | 1/4點=12.5美元 約當台幣350元 |

| 保證金 | 2,970美 約當台幣83,255元 |

2022年小麥期貨交易日

| 月份 | 一月 | 二月 | 三月 | 四月 | 五月 | 六月 | 七月 | 八月 | 九月 | 十月 | 十一月 | 十二月 |

| 第一通知日 | 2/28 | 4/29 | 6/30 | 8/31 | 11/30 | |||||||

| 電子最後交易日 | 2/23 | 4/26 | 6/27 | 8/26 | 11/25 |

黃豆期貨(S)介紹

黃豆期貨

美國為世界黃豆產量最高的國家,佔全球產量五成以上,產地主要集中在五大湖南方,

位於密西根湖南岸的芝加哥,自然成為美國穀物的現貨及期貨的交易種類。

為便於運輸,美國黃豆出口的主要港口分為兩處:

✔墨西哥灣港口:大湖區及中西部各州生產的黃豆通過內河運輸系統和陸路系統運往密西西比河沿岸的糧庫,

再轉入駁船,10~20只駁船組成拖船隊運往墨西哥灣的港口,出口黃豆的80%從此裝船出海,

墨西哥灣已經成為世界上最大的黃豆轉中心。

✔大湖區的聖羅倫斯河和大西洋港口:經港口出口的黃豆占全美黃豆出口的16%,

除了美國外,巴西、中國及阿根廷也是黃豆的重要生產國。不過由於中國的黃豆以自給自足為目標,

因此主要出口國以美國、巴西及阿根廷為主,黃豆的進口國則是以中國、歐盟、墨西哥和日本為主。

全球黃豆有近八到九成用來壓榨,以製成黃豆粉或黃豆油,分別是動物蛋白質飼料的主要來源,及植物油的第二大來源。

目前美國及巴西為第一、二大的黃豆生產及出口國,分別占據全球約60%產量及80%出口量,

中國為最大的消費及進口國,占比約為30%及60%。在1980年代初期之前,黃豆出國主要來自美國,

但隨著南美洲加入戰局,巴西、阿根廷的黃豆產量逐年上升,目前巴西已經快追上美國的產量。

2000年代初期,中國經濟興起,大量進口玉米和黃豆等作物,2003~2004年和2007~2008年玉米和黃豆大多頭市場,

主要是由中國前所未見的強勁需求所驅動。

此外,美國於1996年通過聯邦農業改善與重整法案後,農夫可自由選擇要種植的作物,

使黃豆目前成為在美國當地,種植面積僅次於玉米的第二大農作物,也是最常被用來和玉米進行輪作的農作物,

另外,由於黃豆和玉米生長於相同地區,兩者收益比較是農夫決定兩者種植面積的主要考量。

供給方面:巴西及美國交替作為全球第一及第二大黃豆生產國。近幾年,美國黃豆生產量占全球27~34%,

巴西黃豆生產量則占全球約30~37%。

需求方面:中國為全球最大黃豆進口國及需求經濟體,黃豆進口占全球56%~62%,

黃豆需求占全球需求的30%~32%,因此中國對黃豆的需求,容易影響行情走勢。

影響黃豆價格的因素

✔供給與需求

黃豆主要供應國為美國、巴西、阿根廷,生產國的農業政策、種植面積、庫存量、生長氣侯等都會影響到供給的數量。

黃豆相關製品需求方面,黃豆粉由於不耐儲藏,因此庫存量往往很低,對黃豆需求的帶動也較為直接。

黃豆油,因為植物油的種類多,加上地域性的實用習慣不同,使得替代品的作用明顯,對黃豆的需求往往影響力不若黃豆粉。

✔氣侯條件

從播種到收成期間的氣侯條件對黃豆的生產量有決定性的關係,尤其是發芽期的溫度及開花結莢期的濕度更為重要。

✔季節性循環

農產品受到生長季節的影響十分明顯,黃豆的價格一般而言在第三季收成期由於供給增加,往往此期間價格最低,

之後逐步走揚至次年的第二季。黃豆粉和黃豆油在黃豆收成後才會進行生產,

因此數量上往往在收成期之後一、二個月才會大幅增加,但需求量也在此時最大,使得價格下跌的因素受到抵銷。

黃豆粉方面,需求通常在冬季達到高峰,因此價格由秋末冬初上揚至年底。

另一波的上揚則是由初春低點到夏末的高點,至於黃豆油的季節循環較不明顯,不過高點往往落在上半年,而低點則是在下半年出現。

✔替代品

黃豆主要替代品為玉米,因為生長氣侯及用途上的相似點多,使得黃豆玉米的價格比維持一定的關係,約在2.5上下變動。

✔匯率

黃豆的出國國集於某些國家,尤其是美國,因此匯率的變動對其進口的成本有一定的關係。

✔壓榨利潤

壓榨利潤計算方式為「單位產出的副產品價格扣除原料成本」,平均來說壓榨利潤以每英斗40美分為平衡點,

一旦高於此標準,則市場會傾向買進原料進行壓榨,因此會造成黃豆價格因需求增加上漲,

而副產品價格則因產出增加而下滑,進而縮小壓榨的利潤。

✔商品間的相關性

黃豆的副產品(黃豆粉、黃豆油)、替代產品(玉米)、用途商品(活豬、活牛)之間具有複雜關係,

因此在衡量黃豆價格上,需考量多項商品的價格變動性。

黃豆期貨(S)合約規格

| 商品名稱 | 黃豆期貨(S) |

| 交易所 | 美國芝加哥期貨交易所(CBOT) |

| 交易月份 | 1月/3月/5月/7月/8月/9月/11月 |

| 交易時間 | 08:00~20:45 21:30~(次日)02:20 |

| 最小跳動點 | 1/4點=12.5美元 約當台幣350元 |

| 保證金 | 3,960美 約當台幣111,157元 |

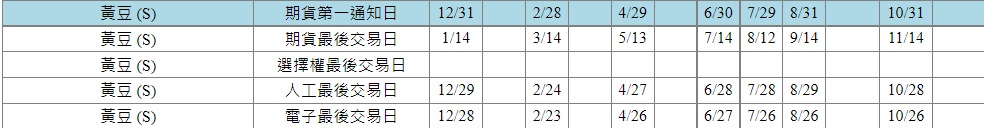

2022黃豆期貨交易日

| 月份 | 一月 | 二月 | 三月 | 四月 | 五月 | 六月 | 七月 | 八月 | 九月 | 十月 | 十一月 | 十二月 |

| 第一通知日 | 12/31 | 2/28 | 4/29 | 6/30 | 7/29 | 8/31 | 10/31 | |||||

| 電子最後交易日 | 12/28 | 2/23 | 4/26 | 6/27 | 7/26 | 8/26 | 10/26 |

【警語】

1.期貨及選擇權具高槓桿特性,在可能產生極大利潤同時也可能造成極大虧損

2.投資人於簽定期貨契約前應審慎評估自身財務能力及經濟狀況

3.期貨交易具有一定風險,交易人應自行評估本身資金及所能擔負之風險,過去績效或未來的預期不作為日後績效之保證

4.實際可交易商品之相關資訊請以主管機關公告為限

❀ 康和郁玲官網: http://www.concordfuturesyulin.com/

✆ 康和郁玲手機:+8860908001168

☎ 康和郁玲專線:0227171484

☏ 康和郁玲電話:0227171339分機809

康和期貨股份有限公司

111年金管期總字第006號

台北市松山區復興北路143號5樓

留言列表

留言列表